いろんな比較

住宅ローンの「5年ルール」って?金利上昇時のメリット・デメリットを分かりやすく解説

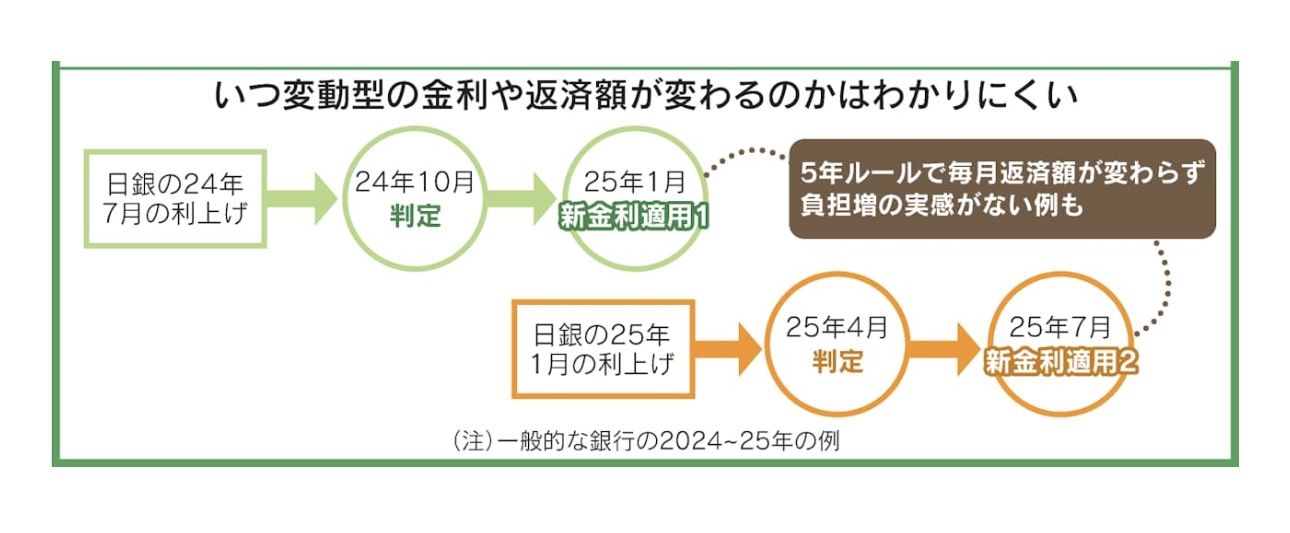

日銀の利上げで住宅ローンの金利も上がり始めています。ところが実際にローンを組んでいる人の中には「毎月の返済額は変わらないな」と感じている人もいます。これは「5年ルール」という仕組みがあるからです。

5年ルールとは?

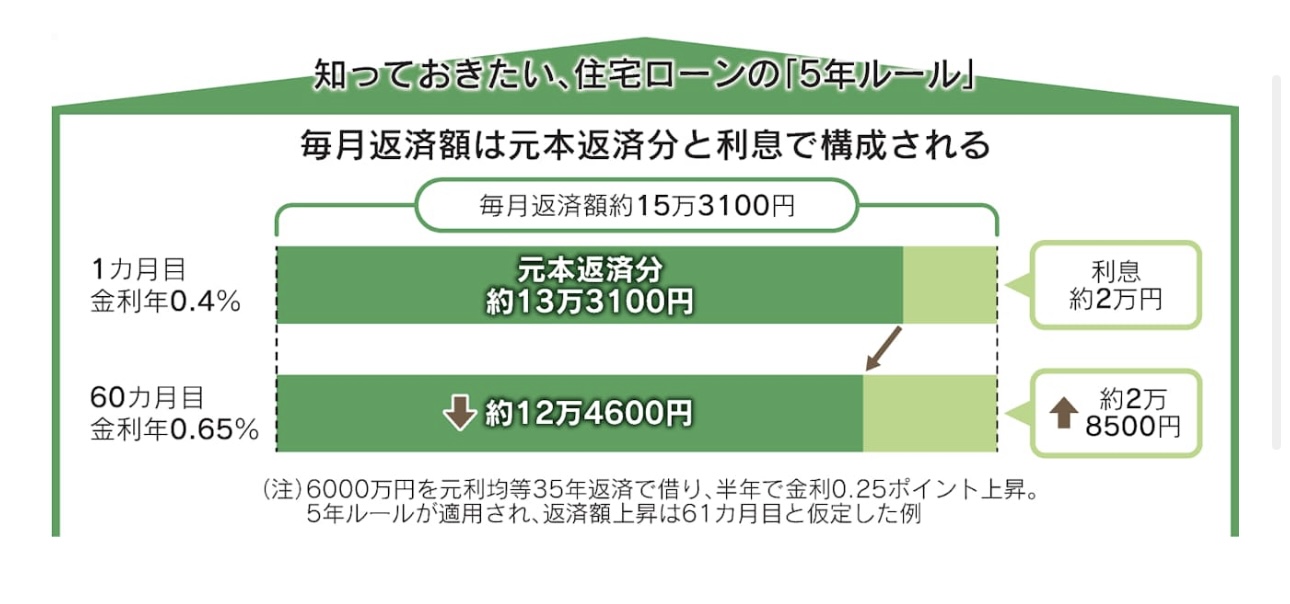

5年ルールとは、住宅ローン(変動金利・元利均等返済)で金利が上がっても、毎月の返済額を5年間は変えないという仕組みです。たとえば毎月15万円返している人なら、金利が上がっても5年間は同じ15万円のまま。安心感がありますよね。

でもその代わりに、返済の内訳が変わります。金利が上がった分だけ利息の割合が増え、元本(借りたお金)の返済が遅れるのです。その結果、総返済額が増えてしまいます。

5年ルールのある銀行のメリット・デメリット

- メリット: 毎月の返済額がすぐには増えないので、家計が急に苦しくならない。将来の備えを考える時間が持てる。

- デメリット: 元本の返済が遅れるため、結果的に総利息が増える。長い目で見ると負担が重くなる可能性がある。

5年ルールのないインターネット銀行のメリット・デメリット

- メリット: 金利が上がるとすぐに毎月の返済額も上がるため、総利息の増加を抑えやすい。返済の中で元本を減らすペースが遅くならない。

- デメリット: 毎月の返済額がすぐに増えるので、家計に直接響く。金利が大きく上がると生活費を圧迫するリスクがある。

金利上昇への対策

どちらのタイプの銀行を選んでも、金利上昇に備えることは大切です。ポイントは以下の通りです。

- 繰り上げ返済を活用する 余裕があるときに少しずつ元本を減らしておくと、将来の利息を減らすことができます。

- 貯蓄を増やす 金利上昇で返済額が増えても対応できるように、生活費の中で少しでも貯金を増やしておきましょう。

- 借り換えを検討する 金利の低い銀行に乗り換えることで、返済総額を減らせる場合があります。

まとめ

「5年ルール」がある銀行を選べば短期的な安心感はありますが、長期的には総返済額が増えるリスクがあります。一方でインターネット銀行のように5年ルールがない場合、返済額はすぐに増えますが総利息は抑えられる可能性が高いです。

どちらを選ぶにしても、「今の安心」と「将来の負担」のバランスをどう考えるかが大切です。金利が上がる世界では、家計に余裕を持たせておくことが一番の対策になります。